冬瓜的两大食用禁忌注意事项

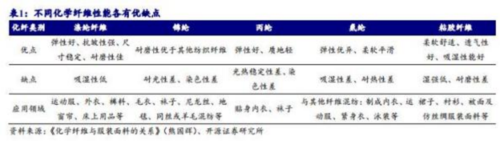

化纤行业盈利处于低位,需求增长+供给优化支撑盈利修复自2021年固定资产投资持续增长、产能加速扩张以来,化纤行业持续承压,毛利率处于纺服全产业链底部。我们认为,化纤行业毛利率有较强的向上反弹动力:(1)持续低利润率将放缓龙头企业扩产速度并加...

|

化纤行业盈利处于低位 ,需求增长+供给优化支撑盈利修复 自 2021 年固定资产投资持续增长 、产能加速扩张以来 ,化纤行业持续承压 ,毛利率处于纺服全产业链底部 。我们认为 ,化纤行业毛利率有较强的向上反弹动力:( 1)持续低利润率将放缓龙头企业扩产速度并加速小产能出清 ,供给格局有望优化 。(2)我国纺服消费需求与化纤产品直接出口高景气趋势较为明确 , 需求端支撑较强 。 ( 3)相较于产业链下游企业 ,化纤行业集中度较高,龙头企业实际上具备定价权与话语权 ,未来也或将在产业链利润分配中更加强势。   化纤行业产能集中度高 ,需求向好支撑景气上行 ( 1)涤纶长丝: 2024年后产能增速放缓 ,我们保守预计 2024 年国内新增产能仅为 90 万吨 ,后续供给格局或将逐步优化 。截至 2023 年底 ,行业产能 CR6 达 75%,行业集中度高 。我们认为,企业依靠低利润率下的规模效益生存并非长久趋势 ,龙头企业抢占市场份额 、削价竞销的竞争格局或已结束 。我们看好 , 随着本轮投产周期的结束,头企业话语权进一步增强 , 同时下游纺服需求持续向好,涤纶长丝行业有望迎来长周期景气上行 。 (2)粘胶短纤:2021年至 2023 年行业产能持续缩减 ,集中度不断提高 ,截至 2024年6月 ,行业产能 CR3 接近 70% 。2023年国内粘胶短纤表观消费量同比增长 10.20%,需求端表现良好 。未来棉花替代品 、湿巾等需求有望走强 ,支撑粘胶短纤行业盈利修复 。 (3 )粘胶长丝:当前行业供需偏紧 ,产品价格持续上涨 。国内产能集中在新乡化纤 、吉林化纤 、丝丽雅 、湖北金环四家企业 ,未来供应格局稳定。 2023年以来 , 国风服饰流行带动粘胶长丝内需持续增长 ,看好行业维持高景气 。 ( 4 )锦纶纤维: 根据现有信息 ,锦纶纤维在 2024 年约有 39.4 万吨产能投产 ,且多为高性能 、差别化锦纶纤维 。本轮投产过后锦纶纤维行业或即将迎来上行周期 。第一 ,上游原料产能充足 ,而锦纶纤维行业在 2024 年后产能增速放缓 ,利好成本下降; 第二 ,底部行情将加速小产能出清 ,行业头部效应会更加明显; 第三 ,受益于传统运动 、户外运动持续高景气 ,锦纶纤维需求增长潜力大 。 (5 )氨纶: 需求端 ,氨纶在纺服中的添加比例不断上升且市场需求空间大;供给端 ,龙头企业逆势扩产将加快小产能出清 。受行业尚处于产能集中投放期影响 , 当前氨纶行业或处于左侧底部区域 , 当 2024、2025年投产周期过后 ,供给压力有望缓解 ,氨纶行业上行动力有望充分释放。  相关公司 三友化工 (600409):纯碱 、粘胶短纤行业龙头 ,行业景气复苏 ,公司业绩弹性突出 。公司纯碱处于大的行业景气周期 ,供给端未来两年几乎没有新增产能 , 需求端 2021年地产竣工有望进一步修复 , 同时光伏玻璃新增产能限制放开,预计新增光伏玻璃产能主要为信义(4000t/d)和福莱特(4600t/d)的产能 ,产能释放将进一步加大纯碱需求推动价格上涨 。公司拥有纯碱产能 340 万吨 ,粘胶短纤 78 万吨 ,烧碱 53 万吨 ,PVC50.5 万吨 ,有机硅单体 20 万吨 ,产能规模优势明显 ,行业景气回暖 ,公司业绩弹性突出。 新凤鸣 (603225):公司自成立以来一直专注于民用涤纶长丝领域 ,根据公司 2020 年年报 ,公司涤纶长丝产能已达到 500 万吨 ,是国内规模最大的涤纶长丝制造企业之一 。公司两期 PTA 产能已经于 2020 年建设完成 ,配套PTA 产能也达到 500 万 吨 。最新工艺 PTA 产能打造成本壁垒 。独山能源 220 万 吨 PTA 项目采用了英国 BP 最新的 PTA 生产技术 ,采用余热发电方案 ,工艺过程没有氧化残渣产生 ,该技术采用的操作温度和压力更低 ,且原辅材料的消耗更少 。最新一代 的 PTA 工艺相比于上一代工艺具备明显的成本优势。 华峰化学 (002064):氨纶产能持续提升迈 向全球霸主 ,规模效益与技术 迭代彰显优势: 公司现有产能 17.5 万吨 ,年产量达 20 万吨左右 。短期看,重庆氨纶年产 10 万吨差别化氨纶项目二期计划 2021 年年底前达产;长期看 ,公司计划投资 43.6 亿元(拟使用此次募集资金 28 亿元 )在重庆建设 30 万 吨/年差别化氨纶项 目 ,建设期预计 72 个月 ,分三期实施 ,每期建设期预计 24 个月 ,其 中一二三期产能分别为 5/15/10 万吨/年 。公司力争在“ 十 四五 ” 期间完成“ 4040 ” 目标 , 即氨纶 国内市场占有率达到 40%以上 ,年产量突破40 万吨;三期项目全部投产后 ,公司产能将突破 50 万吨 ,产量预计达 60 万吨 ,有望超越晓星 ,成为全球第一。 参考资料:20240704-开源证券-化学纤维行业深度报告:供需格局渐入佳境 ,盈利中枢或将上移 免责声明:以上信息出自汇阳研究部,内容不做具体操作指导,客户亦不应将其作为投资决策的唯一参考因素。据此买入,责任自负,股市有风险,投资需谨慎。 |

文明上网理性发言,请遵守国家法律法规。